💰 머니 프로필

해피코알라 님의 기본 정보

- 닉네임: 해피코알라

- 만 나이: 34세

- 하는 일: 데이터 분석가

- 세전 연 소득: 7,300만 원

- 월평균 실수령액: 440만 원

- 거주 형태: 전세 독립

- 돈 관련 목표: 40세까지 자산 5억 원 만들기

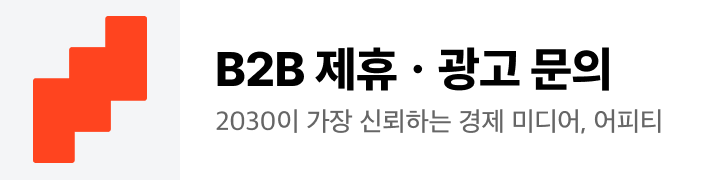

해피코알라 님의 현재 자산 구성

- 부동산: 오피스텔 3억 원

- 전세 보증금: 1억 5,000만 원

- 예·적금: 재형저축 3,000만 원(2022년 1월 만기, 월 30만 원 저축), 주택청약저축 1,400만 원(월 5만 원 저축)

- 주식: 누적 금액 340만 원(월 20~30만 원씩 수시로 매수)

- 펀드: 누적 금액 10만 원

- 연금: 연금저축보험 1,600만 원(월 15만 원), IRP 300만 원

해피코알라 님의 현재 부채 구성

- 오피스텔 임대 보증금: 2억 5,000만 원

- 전세자금대출: 1,500만 원

- 저축담보대출: 1,200만 원(연 금리 2.4%, 변동금리)

- 마이너스통장대출: 4,000만 원(연 3.7%, 변동금리)

해피코알라 님의 포트폴리오 고민

- 장기투자 관점에서 주식을 조금씩 매수만 하고 있습니다. 앞으로 더 성장할 산업이라는 기대감으로 테크주 위주로 매수하고 있는데요. 언제 매도를 하는 게 좋을지 모르겠어요.

- 지출이 많은 편이에요. 또래나 비슷한 연봉, 연차의 직장인에 비해 모아둔 자산이 적은 건 아닌지 걱정돼요.

📑 전문가의 포트폴리오 솔루션 by 쿼터백

✍️ 솔루션 맛보기

- 순자산의 변화를 주기적으로 점검하고, 자산 형성의 목표를 새롭게 설정해야 합니다

- 저축률을 정하지 않으면 목표를 달성하기 어려워요

해피코알라 님의 지출과 저축에 대한 고민, 오늘 함께 풀어보도록 해요. 우선 해피코알라 님의 자산 포트폴리오를 함께 살펴볼게요.

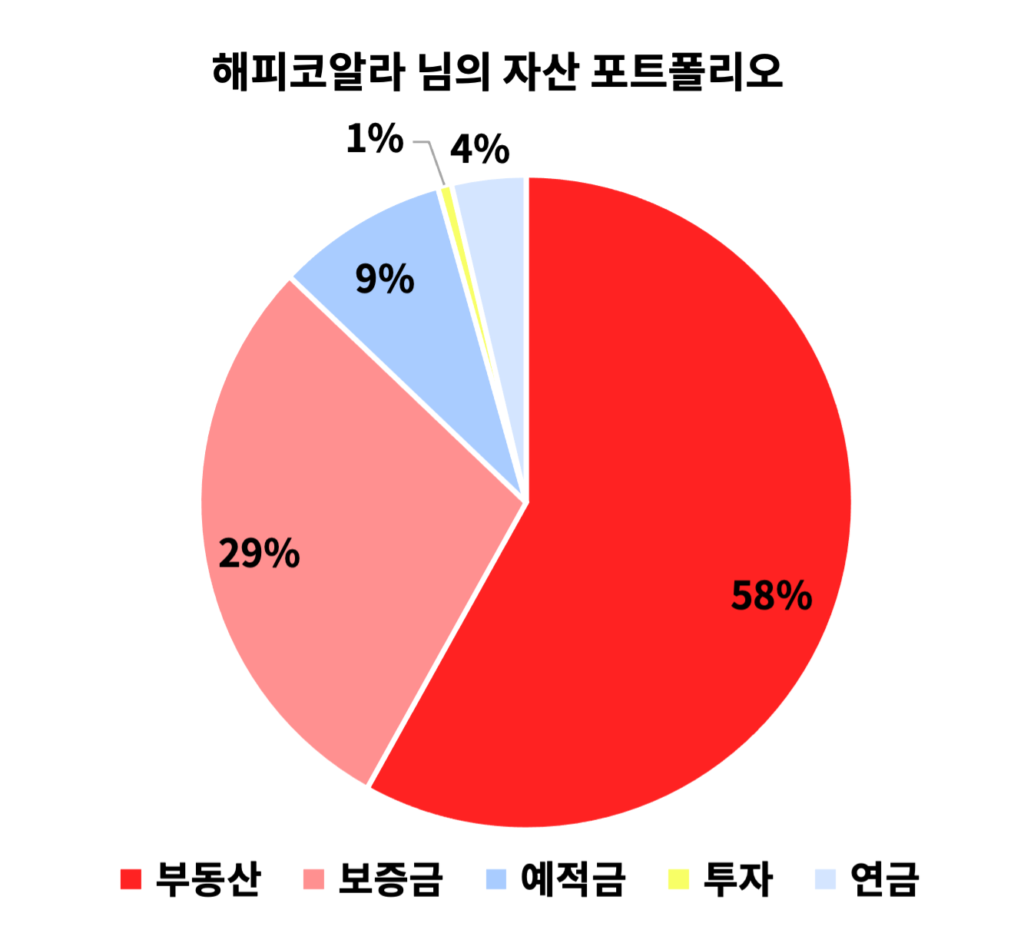

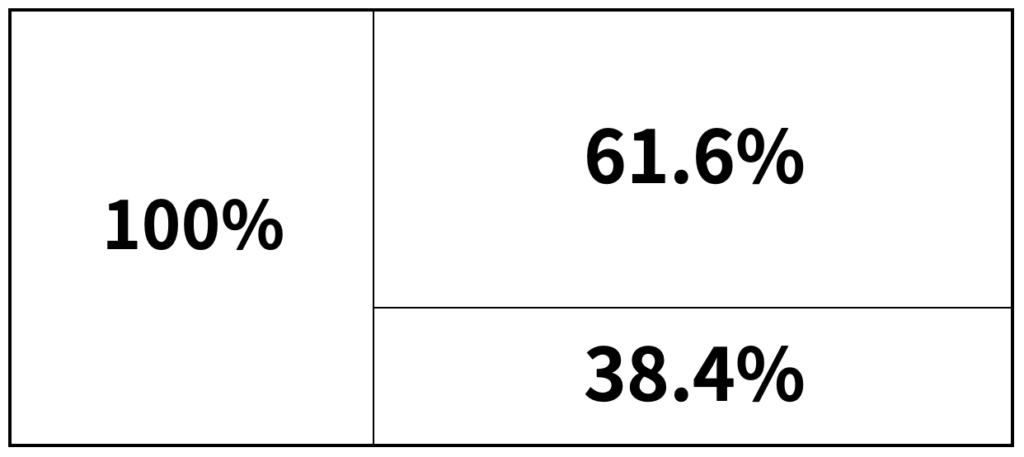

해피코알라 님의 전체 자산은 부동산 비중이 높습니다. 부동산 비중이 높다고 해서 너무 걱정하실 필요는 없어요. 2021년 한국은행 조사에 따르면 우리나라 가계 자산 중 부동산 비중은 73%거든요.

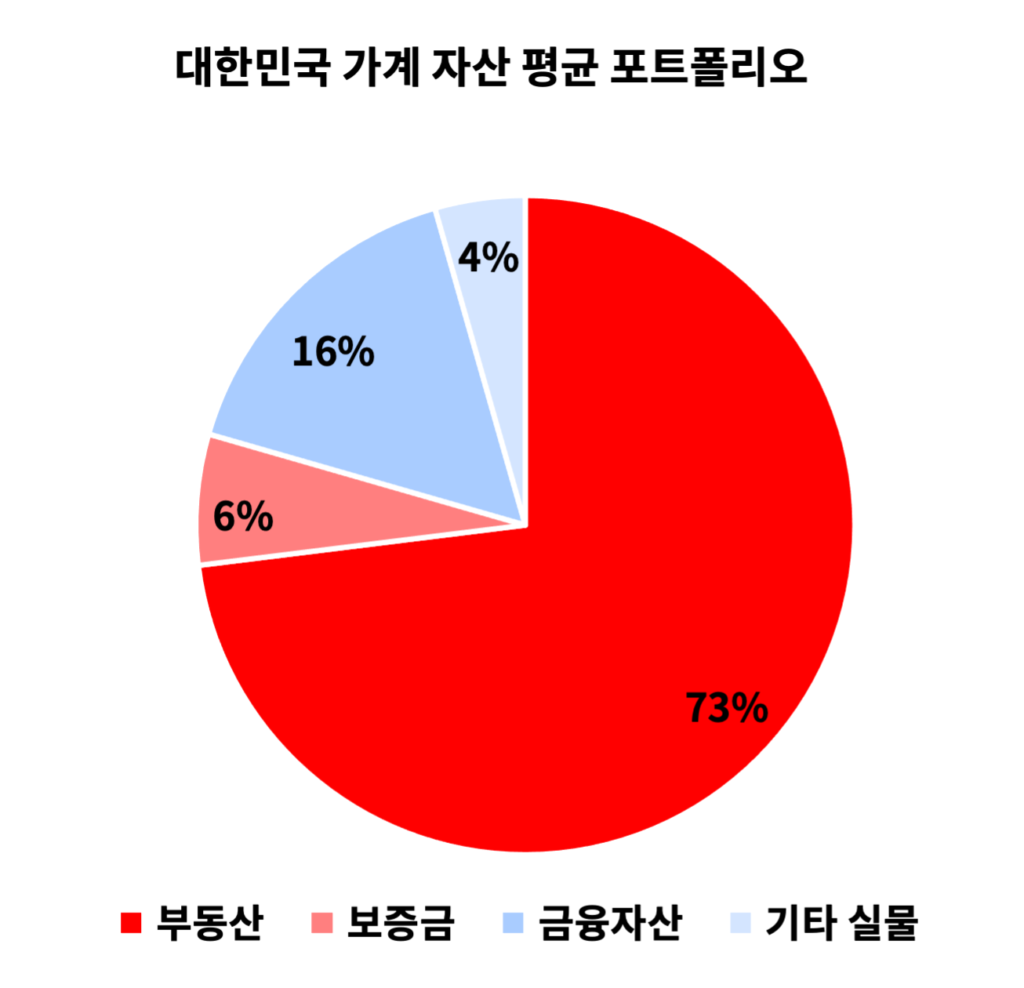

그 외에 해피코알라 님의 금융 자산은 무수익(보증금) 또는 저수익(예·적금) 자산 비중이 89%이고, 연금과 일반 투자 자산이 전체의 11%로 구성된 걸 볼 수 있어요.

Before: 또래나 비슷한 연봉, 연차의 직장인에 비해 모아둔 자산이 적은 걸까요?

After: 총자산보다 순자산이 꾸준히 증가하는지 정기적으로 점검하세요.

해피코알라 님과 어피티 독자분들의 꾸준한 자산관리를 위해 쿼터백이 꼭 당부드리고 싶은 것이 있어요.

중요한 것은 자산에서 부채를 뺀 ‘순자산’이에요. (자산 = 부채 + 순자산) 자산을 꾸준히 불려나가기 위해서는 이 순자산의 추이를 주기적으로 점검해야 합니다.

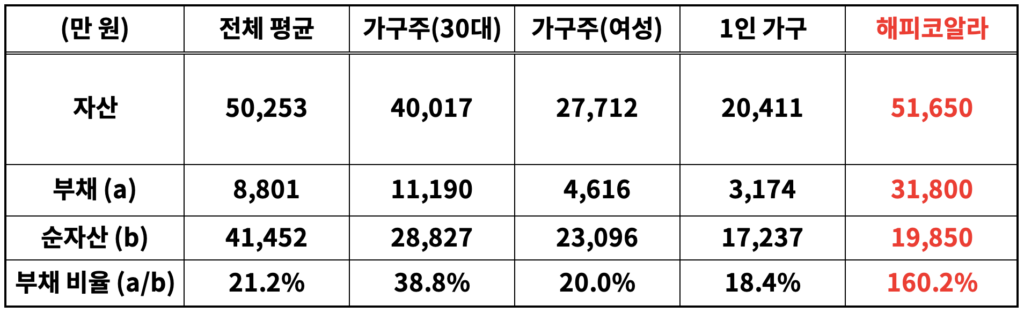

현재 해피코알라 님의 자산은 5.2억 원(보증금 1.5억 원 포함), 부채는 3.2억 원, 순자산은 약 2억 원입니다. 순자산 대비 부채가 1.6배 정도인 상태예요.

해피코알라 님의 자산 구성 현황을 우리나라의 가구 형태별 자산, 부채 현황과 비교해볼게요.

부채를 순자산으로 나눈 비율을 ‘부채 비율’이라고 부르는데, 평균 부채 비율은 우리나라 전체 가구가 21%, 주택 구매 때문에 대출 보유가 높은 30대 가구주 가구는 39% 수준이에요. 해피코알라 님의 부채 비율은 다양한 형태의 가구에 비해 다소 높은 편이라고 할 수 있죠.

당장 부채 비율이 높다고 해서 잘못된 것은 아닙니다. 안정된 소득이 있다면, 일정 수준의 부채는 순자산을 늘리는데 훌륭한 무기가 되거든요.

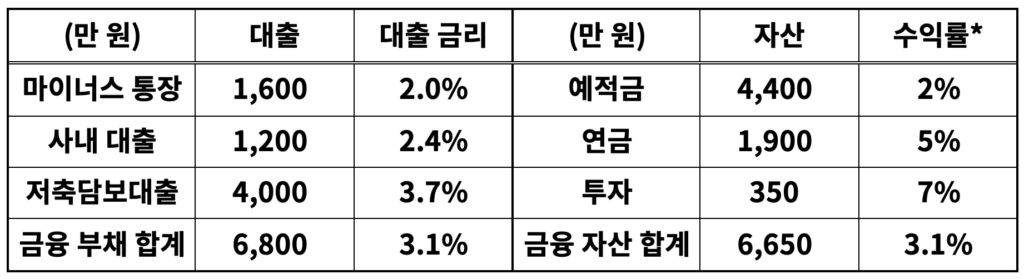

해피코알라 님의 금융 자산 전체로부터의 수익은 연 3.1% 수준일 것으로 보여요. 금융 자산 중 절반 이상이 예·적금에 배분되어 있고, 연금 및 투자 금액 비중이 낮기 때문이죠.

한편, 금융부채 전체의 금리도 연 3.1%입니다. 금융자산으로 얻은 수익이 금융부채로 나가는 지출 때문에 상쇄되는 구조예요. 지금보다 적극적으로 저축 및 투자액을 늘리지 않는다면 해피코알라 님의 실질 자산 가치가 늘어나기 어렵습니다.

Before: 지출이 많은 편이에요

After: 저축률을 높이고, 계획적인 투자를 시작하세요!

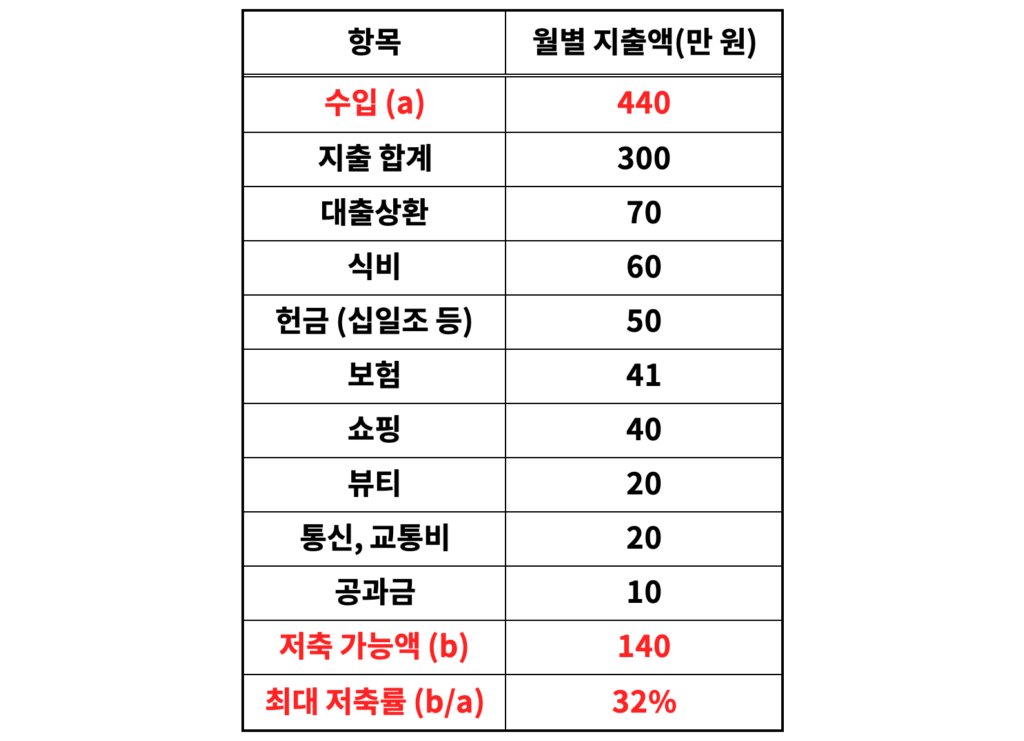

지출이 고민이라면, 당장 어떤 곳에서 돈을 더 줄여야 할지 고민하기 전에 ‘저축률을 먼저 정하는 것’이 중요해요.

현재의 고정 지출과 수입을 고려하면 해피코알라 님의 최대 저축률은 32%입니다.

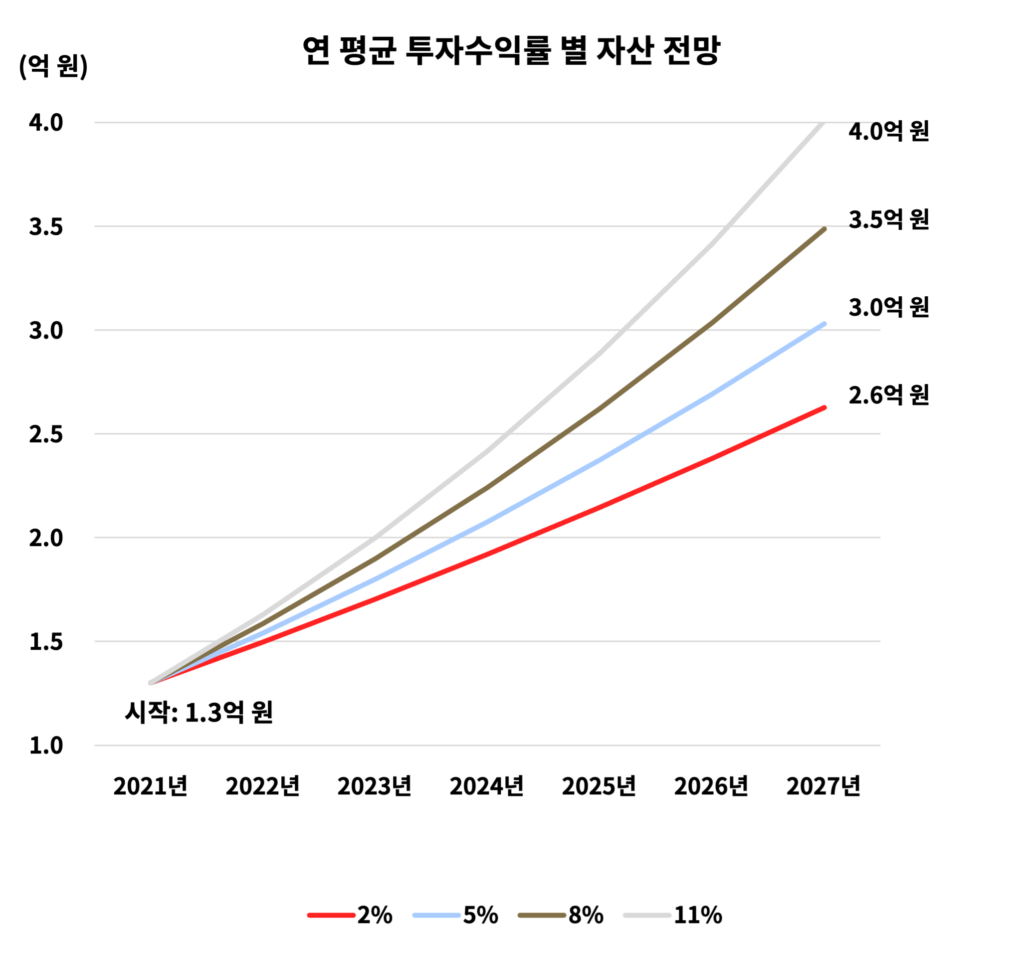

현재의 월간 최대 저축액(140만 원)을 꾸준히 저축과 투자에 배분하고, 매년 2, 5, 8, 11%까지 수익률을 꾸준히 올린다면, 6년 후에는 2.6억 원에서 4억 원 수준까지 순자산이 증가할 수 있어요.

목표로 하신 ‘40세까지 자산 5억 원’에는 다소 못 미치지만, 저축률을 높이고 계획적인 투자를 시작한다면 달성 가능성은 높아질 수 있을 거에요.

계획적인 투자를 위해서는 자산별 비중을 정하고 관리하는 것이 중요한데요. 이 주제에 대한 자세한 내용은 지난 머니레터에 나온 ‘축구장 이론’을 참고해보세요.

마지막으로 주식을 매수하고 매도하는 타이밍에 대한 어려움을 겪고 있다고 하셨는데요. 이건 정말 많은 투자자들이 공통적으로 겪는 애로사항이랍니다.

내가 트레이딩을 적극적으로 하는 것이 좋은지, 혹은 자산 대부분을 위탁하는 게 좋을지에 대해서는 쿼터백의 블로그에서 힌트를 얻어보세요.

해피코알라 님을 위한 솔루션 세 가지

아래 세 가지를 꾸준히 해나가면, 해피코알라 님은 자산 형성 목표를 달성할 수 있을 거예요!

① 분기 혹은 반기별로 순자산 규모를 점검하고, 순조롭게 증가하고 있는지 확인해보세요.

② ‘소비 줄이기’보다 ‘저축률 정하기’가 더 쉬운 접근법이 될 수 있답니다.

③ 매매에 대한 어려움은 간접 투자로 해결해보세요.

📌 이 글은 경제적 대가 없이 쿼터백과 협업으로 제작됐습니다.