목이 굽어 슬픈 거북이 직장인

머니 프로필

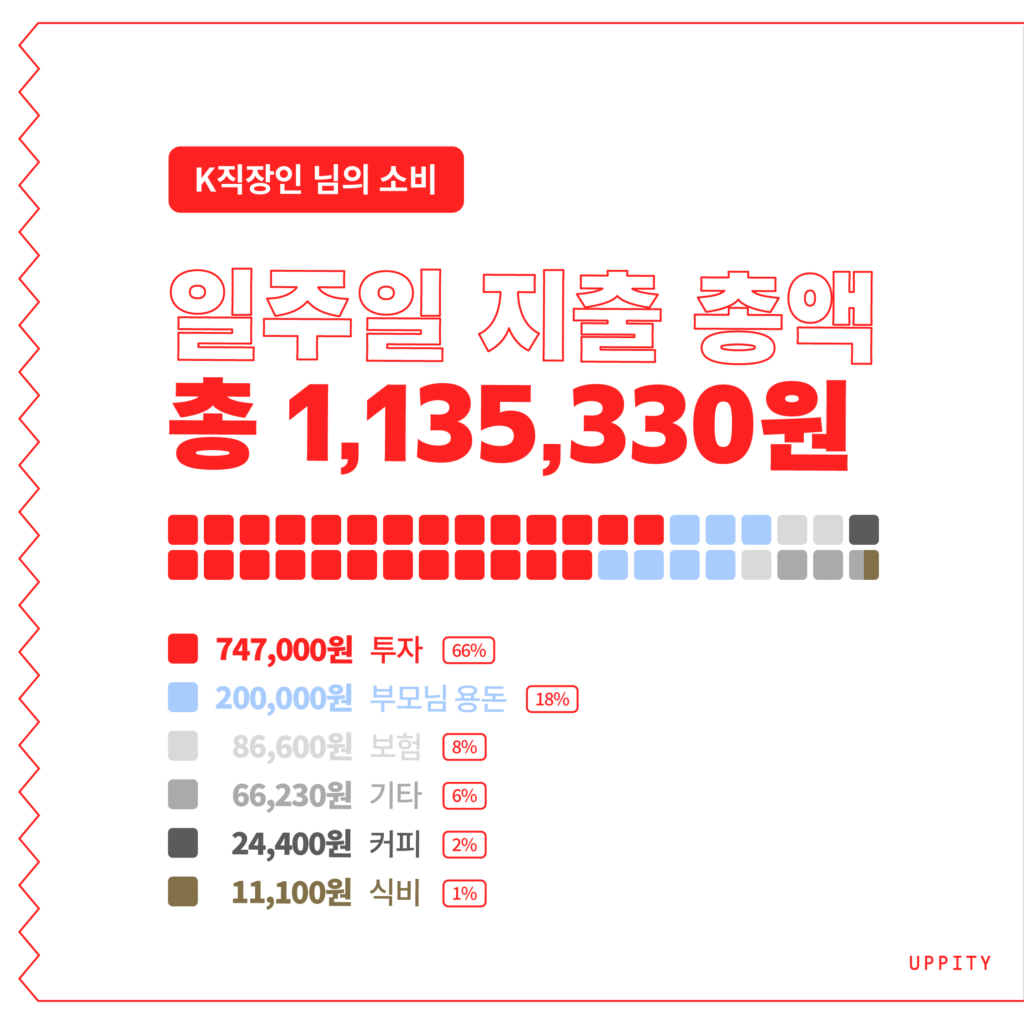

- 닉네임: K직장인

- 나이: 만 26세

- 금융 성향: 현실적인 라쿤

- 돈 관련 목표: 4,500만 원 모으기 (30살까지 1억 원 모으기 목표)

- 하는 일: 공무원 / 3년 차

- 세전연봉: 3,600만 원

- 월평균 실수령액: 260만 원

- 주거 형태: 본가 거주

- 현재 자산

- 비상금: 100만 원

- 주택청약저축: 102만 원 (월 10만 원 납입)

- 정기적금: 1,300만 원 (월 50만 원 납입, 3년 만기, 연 4.5% 이율)

- 공무원 행정공제회: 430만 원 (월 20만 원 납입, 연 3.55% 복리 이율)

- 주식: 약 600만 원

나의 돈 관리 루틴

나의 한 달 돈 관리 방법

- 월급 관리: 급여 날에 보험, 핸드폰 요금 같은 고정비가 신한 더모아카드로 선결제됩니다. 적금과 주택청약은 미리 빠져나갈 수 있도록 자동이체를 걸어놓았어요. 나머지 돈은 다 비상금통장으로 이체합니다. 공무원 특성상 행정공제회는 원천징수되고, 각종 수당이 들어오면 주식투자를 하거나 비상금통장으로 모두 넣어두고 있습니다.

- 지출: 신용카드 포인트 적립이 꽤 쏠쏠해서 사용 중이고 선결제 및 카드 한도제한을 통해 일정 금액 이상으로는 사용을 안 하고 있어요.

월평균 고정비

- 주거비: 0원 (본가 거주)

- 교통비: 직장을 도보로 다니고 있어 거의 교통비가 들지 않습니다

- 통신비: 32,340원 (SKT 온 가족 결합 혜택을 보고 있어 알뜰폰보다 더 이득입니다)

- 보험료: 약 14만 원 (메리츠화재 어린이보험 86,600원, 메리츠 운전자보험 M-drive 11,550원, 삼성생명 42,130원)

월평균 변동비

- 식비: 점심 7만 원 (닭가슴살볶음밥 등 냉동밥을 사놓고 점심에 해동해서 먹습니다)

- 쇼핑: 커피캡슐 5만 원 (카페 가는 비용을 줄이기 위해 캡슐 100개씩 구입, 2달에 한 번꼴)

- 문화생활: 영화 5만 원

연간 비정기 지출

- 연간 명절 비용: 설날, 추석마다 어머니에게 20만 원

- 연간 경조사 비용: 경조사를 챙길 일이 많아 한 달에 적게는 0원, 많게는 40만 원

돈 관련 고민과 어피티의 솔루션

Q. 행정공제회 vs 주식투자 중 어디에 돈을 넣어야 좋을까요?

현재 행정공제회를 월 20만 원 납입하고, 비과세 혜택을 보고 있습니다. 행정공제회는 퇴직 후 수령이 훨씬 이득이라 돈을 중간에 뺄 수 없습니다.

공무원이라는 직업을 오래 할 자신이 없어 차라리 행정공제회를 최소 금액인 1만 원으로 줄이고 나머지 돈을 장기투자 주식에 넣는 것은 어떤가 하고 고민하고 있어요.

그리고 요즘 ISA를 알려주는 분들이 많은데, ISA까지 하는 것은 제 소득 대비 투자를 너무 많이 하는 것인지 궁금합니다.

A. 공제회는 유지하고, 투자를 ISA로!

K직장인 님의 고민에 대한 솔루션을 드리기 전에 먼저 행정공제회의 금융상품이 어떤 건지 살펴볼게요.

행정공제회의 퇴직급여는 매달 최대 100만 원을 납입할 수 있고, 연 복리 3.55%의 이율을 적용받을 수 있는 상품입니다. 변동금리이기 때문에 기준금리의 움직임에 따라 이율이 달라질 수 있지만, 시중은행의 예금금리와 비교해보면 확실히 높은 금리를 적용해주는 상품이에요.

게다가 이자소득에 대해 세금을 물리지 않는, 비과세가 적용된다는 점도 큰 장점입니다. 시중은행에 연 3.55%의 예금 상품이 나온다고 하더라도 실제 만기에 수령하는 금액은 행정공제회의 퇴직급여가 훨씬 더 커요.

이렇게 장점이 많은 상품이지만, 일반 예금상품이나 투자상품과 같은 기준으로 비교하기는 어렵습니다. ‘공무원 퇴직 후 노후자금 마련’이라는 명확한 목표가 있는 상품이거든요.

그래서 20년 이상 납입해야 연 복리 3.55%를 적용한 이자를 100% 받을 수 있고, 중도해지 시에는 수수료를 내지 않지만 이자가 적게 지급됩니다.

공제회 퇴직급여? 나쁘지 않아~

매주 월요일에 발행되는 <너의 포트폴리오를 보여줘>를 통해 ‘연간 목표 투자 수익률’을 정하는 것에 대한 이야기를 해드린 적이 있어요. 이 코너에서 연간 투자 수익률이 1%p씩만 달라져도 장기적으로는 큰 차이를 낼 수 있다는 걸 시뮬레이션을 통해 보여드렸습니다.

그런데 투자를 해보신 분들은 잘 아시겠지만, 주식 투자로 꾸준히 플러스 수익률을 유지하는 건 생각보다 어려워요. 오랜 기간 투자 경험과 지식을 쌓아온 상태가 아니라면, 개별 주식에 직접 투자하는 건 더 위험할 수 있습니다. 그래서 연간 투자 수익률의 목표치를 세워놓고 다양한 곳에 분산 투자를 하는 게 중요해요.

이때, 꼭 주식과 펀드 같은 금융투자상품만 투자에 넣을 필요는 없습니다. 은행에 맡겨둔 예금도 나의 포트폴리오를 당당하게 차지하고 있는 하나의 자산이에요. K직장인 님이 가입한 행정공제회의 퇴직급여도 마찬가지입니다.

행정공제회의 퇴직급여는 연 3.55%의 확실한 수익률을 보장하는 상품이에요. 매달 적지 않은 금액이 원천징수 방식으로 퇴직급여에 적립돼 왠지 아쉽게 느껴지긴 하겠지만, 그래도 일단 적립금액을 크게 줄이지 않고 유지하시는 걸 권해드립니다. 나중에 내 집 마련 등 큰돈 나갈 일을 앞두고 있을 때, 적립 금액을 줄이는 게 좋겠어요.

물론 이 선택에도 기회비용은 들어갑니다. ‘그 돈을 주식 투자에 사용했다면!’이라 생각할 수도 있을 거예요. 이런 가능성을 최소화하도록 소액투자와 공부는 따로 병행해야 합니다. 개별 주식에 대한 투자금을 늘리는 건 미루고, 일단 크게 손해 보지 않을 정도의 금액으로 꾸준히 투자해주세요.

투자를 ISA로!

오히려 마지막 질문에서 알려주신 ‘ISA(개인종합자산관리계좌)’를 투자에 활용해볼 수 있습니다. ISA의 정식 명칭은 개인종합자산관리계좌(Individual Saving Account)로, ‘정부가 국민의 자산 축적을 돕기 위해 만든 특별한 계좌’라고 할 수 있습니다.

ISA는 은행이나 증권사 등 금융기관에서 계좌를 개설해 현금을 납입하면, 계좌 내 현금으로 예금, ETF, 펀드 등 다양한 금융상품에 투자할 수 있어요.

게다가 만기가 짧은 데다 세금 혜택도 있고, 계좌에 들어간 돈을 자유롭게 굴릴 수도 있는 상품이에요. 가입 자체만으로 손해보는 게 없기 때문에 부담 없이 가입해볼 만합니다.

ISA는 이 머니로그 솔루션에서 더 알아볼 수 있어요. 유튜브 <박곰희 TV>에서 아주 자세히 알려주고 있으니, 더 관심이 있으시다면 이 링크에서 참고해보세요!