💰 머니 프로필

충정샘 님의 기본 정보

- 닉네임: 충정샘

- 만 나이: 42세

- 하는 일: 입시학원 영어 강사 15년 차

- 세전 연 소득: 2억 4천만 원

- 월평균 실수령액: 2천만 원

- 거주 형태: 월세 독립

충정샘 님의 현재 자산 구성

- 예·적금: 500만 원

- 연금: 미상

- 대출: 보험약관대출 1천만 원

충정샘 님의 포트폴리오 고민

- 벌이에 비해 자산이 적습니다. 많이 벌고 많이 써버리는 돈 관리 패턴이 고민이에요.

📑 전문가의 포트폴리오 솔루션 by 쿼터백

✍️ 솔루션 맛보기

- 은퇴 자금은 얼마가 필요할까요? 월 생활비 500만원, 55세 은퇴 기준으로 은퇴 자금을 계산해 보았습니다.

- 지난 15년 간 저축과 투자를 했다면 자산이 얼마가 되었을까요? 시뮬레이션으로 확인해볼게요.

- 투자를 시작하기 가장 좋은 시기는 ‘바로 지금’입니다. 지금부터 어떻게, 얼마를 투자하면 될지 알아볼게요.

은퇴 ‘후’의 시간은 생각보다 길다

충정샘 님은 고소득자이지만 자산 규모가 크지 않은 편이에요. 공개하지 않으신 연금의 규모와 부동산을 제외한 금융자산은 예금 500만 원입니다. 주식 등 투자를 하지 않는다는 정보도 함께 알려주셨어요.

Before: 수입에 비해 자산이 적어요

After: 은퇴 준비, 바로 시작합시다

‘은퇴’라고 하면 나중의 이야기라고 생각하기가 쉬워요. 특히 고소득자의 경우, 이미 현금 흐름이 풍족한 편이기 때문에 자산 형성과 관리를 포함한 은퇴 준비에 소홀해질 수 있습니다.

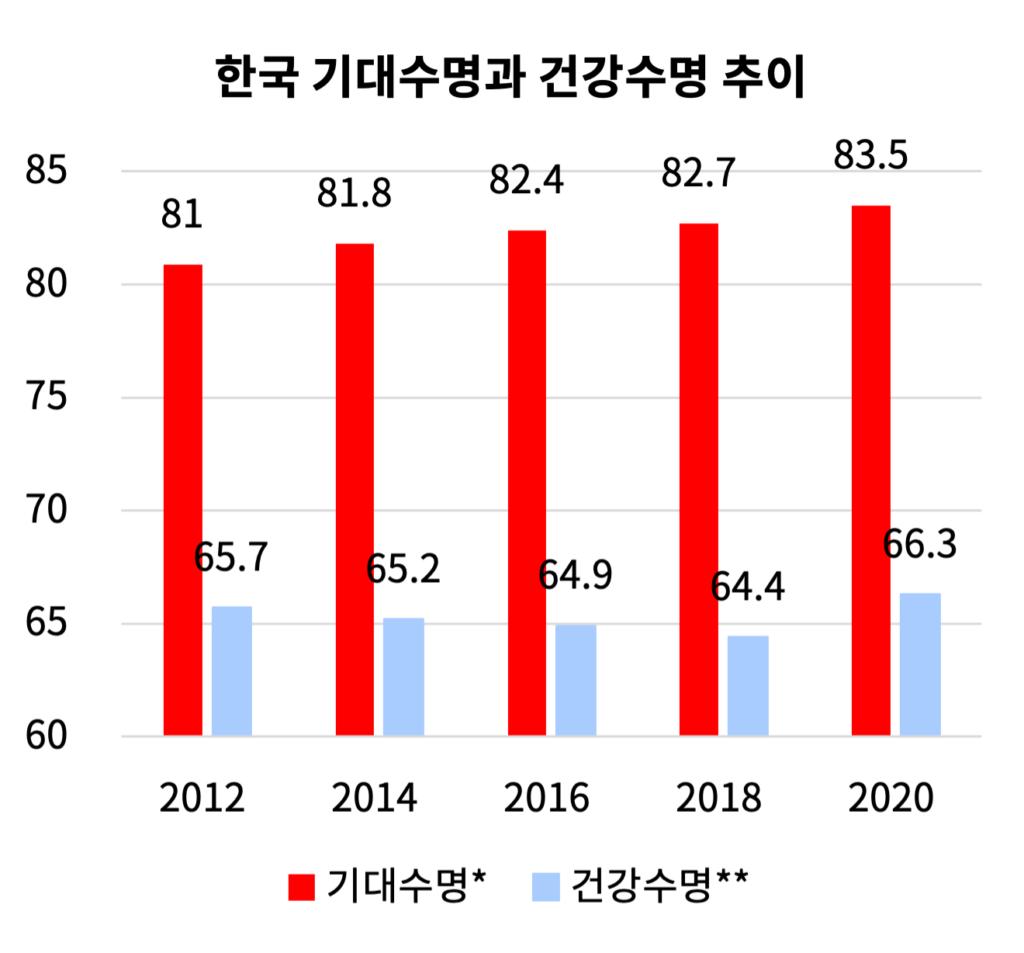

*0세의 출생아가 앞으로 생존할 것으로 기대되는 평균 생존 연수

**기대수명 중 질병이나 부상으로 고통받은 기간을 제외한 건강한 삶을 유지한 기간

통계청이 발표한 한국인의 기대수명은 80세 이상(2020년 기준 여자 86.5세, 남자 80.5세)입니다. 여기서 질병 등으로 고통받는 기간을 제외한 ‘건강 수명’은 약 66세예요.

따라서 프리랜서로 오랜 기간 일할 수 있다고 하더라도, 보수적 가정으로는 은퇴시기를 65세 이전으로 잡는 것이 합리적입니다. 만약 55세에 은퇴한다면, 충정샘 님의 남은 건강수명은 10년 정도, 기대 여명은 25년 이상입니다.

얼마가 있어야 여유 있게 은퇴할 수 있을까?

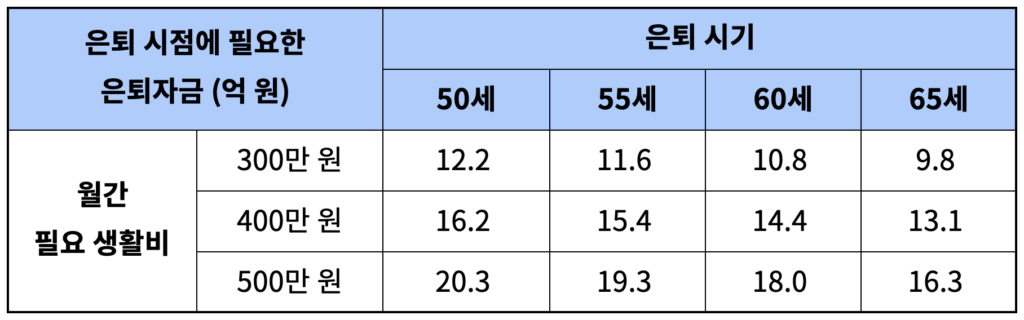

참고: 기대수명이 더 긴 여성으로 가정, 혼인 관계에 대한 언급이 없으므로 1인 가구로 가정

은퇴 준비의 첫걸음은 ‘은퇴 시점에 내가 보유해야 할 금융자산은 얼마인가’를 계산해보는 거예요. 충정샘 님의 성별 정보를 알 수 없었지만, 기대수명이 더 긴 여성을 기준으로 시뮬레이션을 해보았어요.

- 월 필요 생활비 500만 원

- 55세에 은퇴

이 두 가지를 가정한다면 기대수명을 고려한 은퇴 시점에서의 필요 은퇴자금은 19.3억 원입니다. 은퇴 시기를 늦출수록 필요 은퇴자금은 더 적어도 돼요.

이 은퇴자금은 내가 거주할 부동산을 제외한 기준이므로, 부동산을 보유하고 있지 않다면 더 큰 규모의 은퇴 자산이 필요합니다. 그러니 넉넉한 급여로 풍족한 오늘을 사는 것만큼이나, 노후를 미리 대비하는 준비가 시급한 상태예요.

만약 그때부터 자산관리를 했다면?

Before: 많이 벌고 많이 쓰는 패턴이에요

After: 지출을 통제하고, 자산 형성을 시작해봅시다

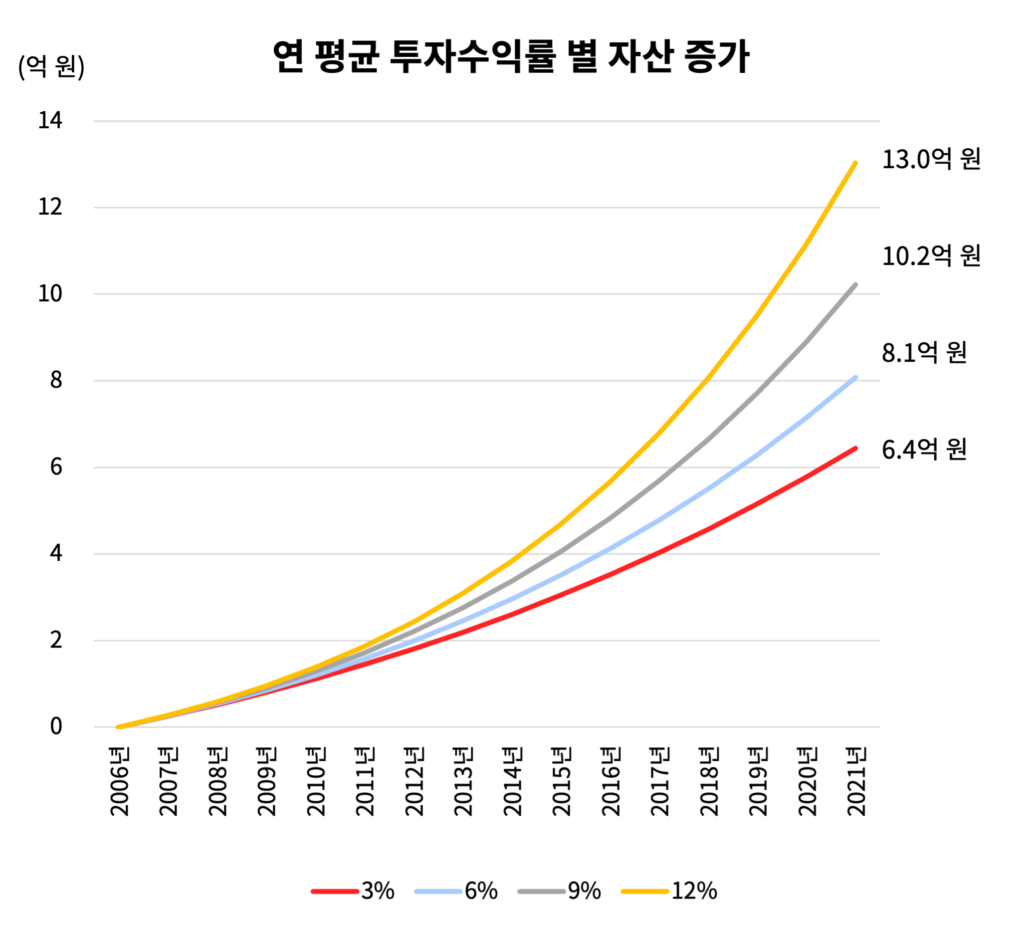

시뮬레이션을 통해 충정샘 님이 지난 15년간 꾸준한 저축과 투자를 통하여 자산관리를 해왔다면, 41세 현재 어느 규모의 금융 자산이 형성되었을지 알아보겠습니다.

- 2007년부터 매월 200만 원을 저축과 투자에 규칙적으로 투입하고

- 매년 5%씩 저축 및 투자액을 늘리며(2007년 2,400만 원, 2008년 2,520만 원, 2009년 2,646만 원…)

- 매년 달성한 저축 및 투자 수익률이 각각 3%, 6%, 9%, 12%였다고 가정했을 때

최소 6억 원에서 최대 13억 원의 은퇴자금을 금융자산으로 축적할 수 있었다는 결과가 나옵니다. 필요 은퇴자금을 19억 원으로 잡는다면, 은퇴 시기까지의 적절한 자산 관리만으로도 목표에 도달할 수 있는 시나리오예요.

지금도 늦지 않았어요!

아직 낙담하실 필요는 없습니다. 은퇴 준비는 하루라도 이른 시점에 시작하거나, 신규 저축 및 투자액이 클수록 쉬워지거든요.

은퇴 준비를 위한 자산 형성과 관리의 팁을 정리해 드릴게요.

- 필요 은퇴 자산 규모 확인하기

- 월 급여액의 몇 퍼센트를 저축 및 투자에 투입할지 정하기(저축률)

- 월 저축 및 투자금액의 자산별 배분 비중을 정하기(예: 주식 50%, 채권 40%, 비상금 10%)

- 직접 투자와 간접 투자의 비중 정하기(필요시 쿼터백 로보어드바이저와 같은 간접 투자를 활용할 수 있습니다)

- 분기 혹은 반기별로 자산별 비중 및 금융 자산의 증가 속도를 확인하며, 자신을 칭찬하는 과정을 꾸준히 실천하기

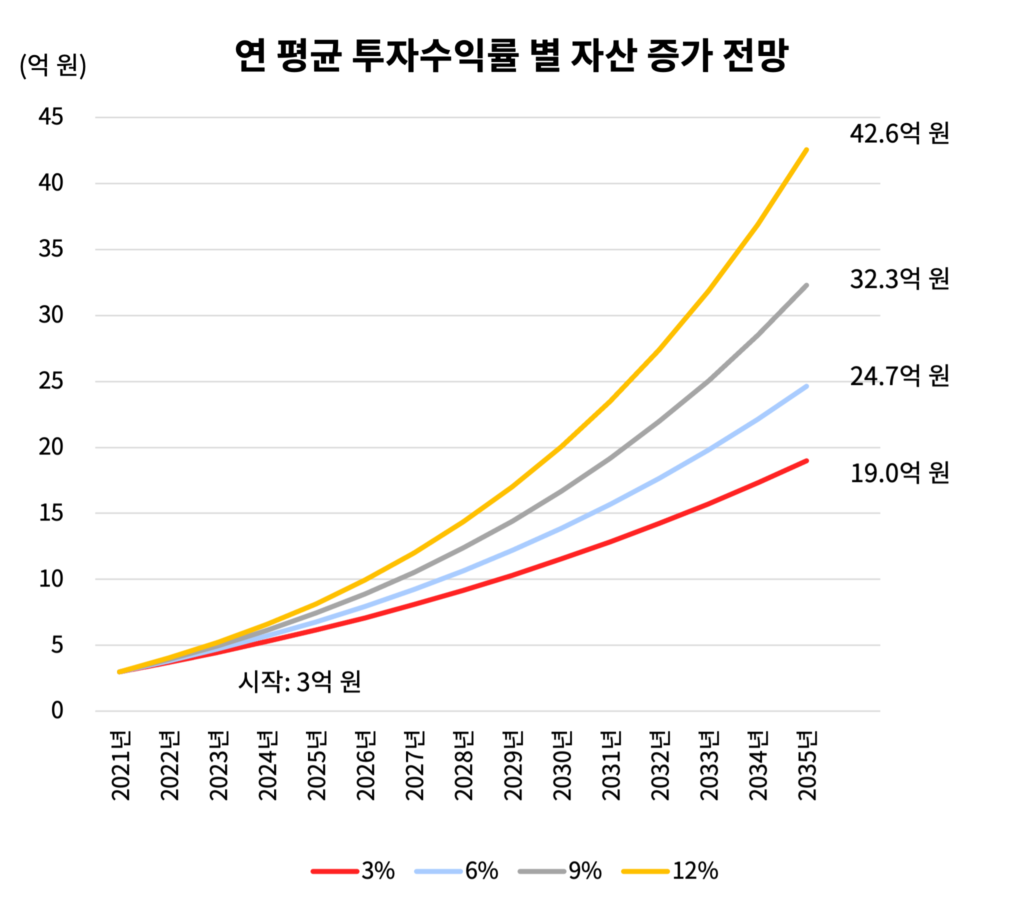

현재 연금저축에서 3억 원을 보유하고 있고, 충정샘 님이 아래 계획대로 움직인다고 가정해볼게요.

- 2022년 올해부터 매월 500만 원을 저축과 투자에 규칙적으로 투입하고

- 매년 5%씩 저축 및 투자액을 늘리며(2022년 6,000만 원, 2023년 6,300만 원, 2024년 6,615만 원…)

- 매년 저축 및 투자 수익률이 각각 3%, 6%, 9%, 12%를 달성한다고 가정할 때,

14년 후 55세에 19억 원에서 40억 원 이상의 은퇴자금을 마련하실 수 있을 거예요.

충정샘 님을 위한 솔루션

우리의 모든 투자활동은 안정적이고 따뜻한 노후를 준비하기 위한 오랜 여정이기도 합니다. 한두 달, 혹은 1~2년의 ‘투자 성과’에 연연하기보다는 꾸준하게 저축 및 투자자금을 투입하고 자신만의 계획을 지켜야 해요.

어피티와 같은 매체를 통해 금융경제 정보를 가까이하면서 은퇴 준비는 지금 바로 시작하세요. 계획을 수립하는 것과 장기간에 걸쳐 실천해 나가는 것이 중요합니다.

📌 이 글은 경제적 대가 없이 쿼터백과 협업으로 제작됐습니다.