제가 직접 썰어낸 연어회입니다. 저는 회 중에 연어회를 제일 좋아해요. 그냥 사먹으면 비싸니까, 가끔 한 뭉텅이로 사서 제가 썰어 먹습니다. 모양은 저래도 맛은 좋습니다.

머니 프로필

- 닉네임: 연어애호가

- 나이: 만 27세

- 금융 성향: 현실적인 라쿤

- 돈 관련 목표: 주식으로 내 월급만큼 수익을 만들어서, 2025년 12월까지 1억 원 모으기!

- 하는 일: 스타트업 인사팀 2년 차 사원

- 연봉: 3,600만 원

- 월평균 실수령액: 260만 원

- 주거 형태: 전세

- 현재 자산

- 비상금: 700만 원

- 예적금: 청년희망적금 900만 원, 우체국 신한 적금 360만 원(만기), IBK기업은행 적금 100만 원, 주택청약종합저축 300만 원

- 대출금: 전세 보증금 1억 원(중소기업청년전세자금대출)

- 주식: 국내 주식 700만 원

나의 돈 관리 루틴

나의 한 달 돈 관리 방법

- 월급 관리

- 매월 말일 급여가 들어오면, 목적별 통장으로 돈을 옮겨놓습니다.

- 적금 3개에 각각 50만 원, 30만 원, 20만 원, 주택청약저축통장 10만 원을 납입합니다.

- 신용카드와 연결된 계좌에 카드 대금에 맞춰 입금하고, 대출출 이자가 빠져나가는 계좌에도 이자만큼의 돈을 넣습니다.

- 요새는 투자에 관심이 생겨서 적립식 자동매수로 월 100만 원가량 주식을 구매하고 있습니다.

- 고정비와 변동비를 빼고 나면 남는 게 별로 없어서, 요새는 CMA에 거치해 놓은 비상금과 급여 중 여분을 합쳐 100만 원을 만들어 투자하고 있어요.

- 지출은 주로 신용카드를 사용합니다. 네이버페이와 삼성페이를 연동해서 포인트를 받아 나중에 사용하기도 해요.

월평균 고정비

- 주거비: 15만 원(관리비 + 가스비 + 인터넷)

- 교통비: 6만 5천 원

- 통신비: 4만 4천 원

- 유료 구독 서비스: 유튜브 프리미엄 8,690원, 어도비 35,400원, 넷플릭스 13,500원

월평균 변동비

- 식비: 약 80만 원(회사 점심 + 술 약속)

- 쇼핑: 5~10만 원(생활용품, 소모품 위주)

- 문화생활: 10만 원 내외

- 패션/이발: 5~15만 원

연간 비정기 지출

- 연간 여행 경비: 20만 원

- 연간 명절 비용: 40만 원

- 연간 경조사 비용: 150만 원

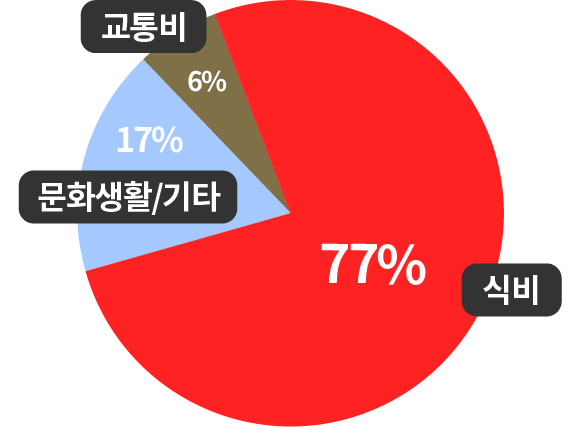

연어애호가 님의 일주일 지출

총 지출 216,980원

■ 식비: 166,280원

■ 문화생활/기타: 37,000원

■ 교통비: 13,700원

돈 관련 고민과 어피티의 솔루션

Q. 적립식 투자, 잘하고 있는 건지 모르겠어요.

하락장이 지속되는 걸 보고 ‘지금이 저점이다’라는 생각이 들어서 투자의 비중을 늘려가고 있습니다. 자산의 30% 정도를 투자성 상품으로 하면 좋다는 말을 들어서, 청약을 제외하고 전체 저축 및 투자 중 투자성 자산 비중을 25%까지 올려놓은 상태예요.

레이달리오 올웨더 포트폴리오를 참고해서 S&P500, 장기채, 중기채, 골드, 원유 ETF로 매달 100만 원씩 적립식 자동매수로 주식을 사고 있습니다. 그런데 최근 미 국채가 지속적으로 낮아져서 수익률이 떨어지고 있는 상황이에요.

높은 리스크를 선호하는 성향도 아니고, 주식 창을 자주 들여다보는 성향도 아니라서 포트폴리오 투자 자체는 잘 맞는 것 같은데요, 제가 잘하고 있는 게 맞는지, 혹시 더 잘 맞는 방법이 있을지 고민입니다.

A. 리밸런싱을 하며 더 이어가 보세요!

연어애호가 님, 투자에 관심을 갖기 시작하셨군요! 적립식 투자, 포트폴리오 투자 모두 여기저기서 추천하는 방법이지만, 실제로 투자하다 보면 연어애호가 님과 비슷한 고민을 하게 되는 경우가 많아요.

결국 투자 수익률이 마이너스인 상태로 그만두고는 ‘적립식 투자는 별로야’, ‘올웨더 포트폴리오 투자도 별거 없는걸’ 하며 돌아서기도 합니다.

하지만 두 가지 방법 모두 핵심 전제가 ‘꾸준한 투자’예요. 이 점을 고려하지 않고 나와 안 맞는다고 결론을 내버리면, 실패 속에서도 ‘나의 투자 원칙을 만들기 위한 힌트’를 얻을 수 없어요.

개인투자자도 ‘리밸런싱’이 중요해요

개인투자자의 투자 포트폴리오도 시장의 움직임에 맞춰 끊임없이 바뀌어야 합니다. 한 번 포트폴리오를 구성하고 방치하면, 자산시장의 단기적인 변동에 제대로 대처할 수 없거든요.

포트폴리오 현황을 보고 어떤 점을 보완해야 할지 파악해서 포트폴리오의 구성을 조정하는걸 ‘리밸런싱’이라고 해요.

높은 성과를 낸 자산을 되팔고, 성과가 적은 자산을 추가 매입하는 방식이 가장 많이 활용되는 리밸런싱 방법입니다. 투자자는 이 과정에서 수익을 실현할 수도 있어요.

포트폴리오가 주식 50%, 채권 50%로 구성했다고 해볼게요. 약 3개월 후 주식이 좋은 성과를 보였습니다. 이 와중에 채권은 약세라, 포트폴리오에서 주식 가치가 차지하는 비중이 크게 늘면서 주식 70%, 채권 30%로 바뀌었어요.

성과를 낸 것은 좋지만, 처음 의도했던 것과 달리 주식 비중이 높아져, 리스크에 취약한 포트폴리오로 바뀌었습니다. 가만 놔두면 안 되겠죠? 이때 필요한 게 ‘리밸런싱’입니다. 주식의 비중을 줄이고, 채권의 비중을 다시 높이기 위해서 주식을 팔고 채권을 사는 거예요.

리밸런싱을 자주 할 필요는 없습니다. 한 달에 한 번 또는 분기별로 한 번 정도여도 충분해요. 이때, 이번 달(또는 이번 분기) 나의 투자 수익률을 점검하고, 리뷰를 하는 것도 좋은 방법이에요. 각 자산이 어떤 이유로 어떻게 움직였는지 기록해 보면서요.

저축은 만기 후에도 끊기지 않도록 이어가세요

적금 만기가 돌아오면, 지체하지 말고 다시 월 납입한도가 큰 적금으로 넣어두거나, 정기예금으로 묶어두세요. 지금은 원금의 크기를 키우는 것도 중요합니다. 예금과 적금은 ‘이자 수익을 얻기 위한 상품’이 아닌, ‘돈을 묶어놓기 위한 상품’이라고 생각해 주세요.

적금만으로 저축하기에는 뭔가 아쉽다면, 달러나 엔화 등 글로벌 통화 예적금을 알아보시는 것도 방법이에요. 원화에만 내 현금을 몽땅 넣어두는 게 아니라, 외화로도 나눠서 저축하는 거죠.

지금은 달러 가치가 높아지고, 엔화가 여전히 저렴한 상황이라 달러예금에서 돈이 빠지고 엔화예금으로 향하고 있어요. 적금 만기가 찾아왔을 때, 환율 상황을 보고 판단해 보시는 걸 추천 드려요!