글, 강환국

지금까지 우리는 ‘재무제표를 읽는 방법’을 공부했습니다. 재무제표에 나타난 회계 지표를 조합해 ‘퀀트 투자’ 전략을 만들어왔죠. 연 복리 수익률이 20~40%도 넘는 전략도 볼 수 있었습니다.

그런데 투자에서는 과거의 수익률이 미래의 수익률을 담보해주지 않습니다. 과거에 아무리 수익률이 높고 훌륭한 전략이라도 내가 자금을 투자한 후에 미래에도 잘 통하는 게 중요하겠죠.

물론 저 역시 지금껏 소개한 전략의 수익률이 주가지수를 지속해서 넘어설 수 있을지 장담하기 어렵습니다. 다만 우수한 과거 전략들이 미래에 초과수익을 유지할 가능성은 매우 높다고 생각해요. 오늘은 제가 이렇게 생각하게 된 근거를 이야기해볼게요.

전략 공개 전 VS 후

수익률 추이는?

야콥스(Heiko Jacobs), 뮐러(Sebastian Müller) 두 독일 교수가 발표한 이론이 하나 있습니다. 두 사람은 1984~2013년 논문 수백 개에서 투자 전략을 분석해 39개국에 적용했습니다. 각각의 투자 전략이 학계 논문 등을 통해 세상에 알려지기 전과 후의 수익률을 비교하기 위해서였죠.

결론부터 말하자면, 미국 시장에서는 전략을 공개하고 눈에 띄게 수익률이 줄었습니다. 하지만 미국을 제외한 38개 국가에서는 유의미하게 수익률이 줄어든 곳이 없었어요. 오히려 수익률이 더 증가한 경우도 있었죠.

두 사람은 투자 전략의 공개 여부는 미국을 제외한 다른 국가에서 수익률에 거의 영향을 미치지 않았다는 결론에 이릅니다. 이게 바로 제가 투자 전략을 아낌없이 어피티나 책, 유튜브에서 공개하는 이유예요.

왜 ‘미국만’ 다를까?

그런데 미국을 제외한 다른 국가에서만 ‘공개된 투자 전략’이 잘 통하는 걸까요? 일단 미국 투자자의 투자 지식과 경험 수준이 세계에서 가장 높습니다. 제가 어피티에서 소개한 전략도 대부분 미국에서 만들어졌어요.

게다가 미국에는 수천 개의 헤지펀드가 존재합니다. 헤지펀드에서 일하는 사람들은 통상적으로 관리 자산의 2%, 투자 수익의 20%를 수수료처럼 가져가기 때문에 부단히 노력합니다. 그래서 논문이나 책을 읽으면서 투자 전략을 연구하고, 이를 이용해 새로운 전략을 만들죠.

새로운 투자 전략이 공개되면, 논문을 읽고 그 전략을 실전에 적용하는 투자자도 많습니다. 실제로 많은 자본이 그 전략을 추종하기 시작해요. 자연스럽게 수익률은 감소하게 됩니다.

전략 공개 후,

수익률이 유지되는 이유

미국을 제외한 다른 국가에서 전략 공개 후, 수익이 줄어들지 않는 이유는 여러 가지가 있습니다.

첫째, 투자자들이 전략의 존재 자체를 모른다

혹시 논문을 읽으면서 투자하는 사람을 보신 적이 있으신가요? 제 주위에는 있지만, 아마 어피티 독자분들은 주변에서 이런 사람들을 거의 못 보셨을 거예요. 아무리 좋은 전략이라도 투자자들이 전략의 존재 자체를 모르면 초과수익은 지속될 수 있습니다.

둘째, 투자자들이 전략을 실제 적용하지 않는다

전략을 알고 있더라도, 논문에 나온 전략으로 투자하는 사람은 극소수에 불과할 겁니다. 제가 쓴 <할 수 있다! 퀀트 투자>를 읽었어도 퀀트 투자를 시작하지 않은 사람이 훨씬 많을 거예요. 전략이 알려져도 유의미한 자본이 투입되지 않으면, 초과수익은 지속될 수 있습니다.

셋째, 기관투자자의 미적지근한 움직임

어느 나라에서나 기관투자자가 막대한 자금을 보유하고 있습니다. 엄청난 자금력을 바탕으로 개인투자자보다 더 광범위한 금융상품에 투자할 수 있죠. 하지만 기관투자자에게는 높은 수익률을 낼 이유가 없습니다. 대다수의 기관은 수익률에 대한 수수료를 받는 것이 아니라, 보유 자산에 비례해 수수료를 받거든요. 굳이 리스크를 감수하면서 수익률을 잘 내는 전략을 적용할 필요가 없는 거죠.

넷째, 펀드매니저의 커리어 리스크

자금을 운용하는 펀드매니저 역시 우리처럼 평범한 직장인입니다. 펀드매니저가 맡은 일을 무난하게 처리하는 방법은 무엇일까요? 누구나 아는 우량주나 성장성 높은 기업에만 투자하는 겁니다. 손실을 내더라도 다같이 내기 때문에 큰 상관이 없습니다.

다섯째, 중소형주에 집중된 전략의 리스크

앞으로 기관투자자에서 퀀트 투자를 확대한다고 가정하더라도 전략에 나온 중소형주, 특히 시가총액 하위 20% 기업에 투자하기는 쉽지 않습니다. 1일 평균 거래대금이 1억 원 정도밖에 안 되는 종목에 기관의 자금이 투입된다면, 주가가 천정부지로 오를 수 있거든요.

✅ 체크포인트

- 논문에 따르면 미국을 제외한 국가에서는 투자 전략이 공개됐다고 해서, 투자 수익률이 떨어지지 않았다.

- 현재와 같은 환경에서는, 과거에 높은 수익을 달성한 공개된 전략으로도 미래에 초과수익을 낼 가능성이 높다.

☑️ 퀀트킹에서 직접 해보자!

지난주에 초저평가 + 실적개선주 전략을 소개했죠. 어피티 메일을 통해 이 전략을 어떻게 구현해야 하느냐고 문의하신 분들이 많았습니다. 그래서 준비했습니다. 초저평가 + 실적개선주 전략을 도출해내기 위한, 퀀트킹 프로세스입니다.

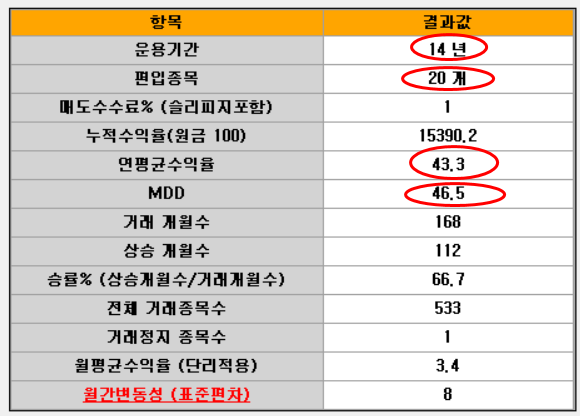

① 기본 설정

- 매매방식: 반기

- 편입개수: 20개

- 매도수수료: 1%

- 거래정지 시 손실처리율: 100%

- 제외 종목: 해외 본사, 스팩, 금융, 지주사, 관리종목

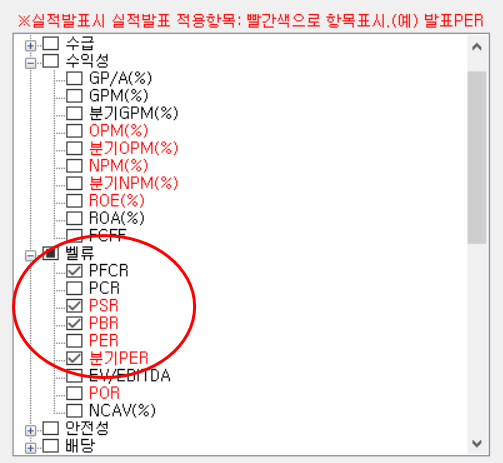

② 가치지표

- 사용 지표: 분기 PER, PBR, PSR, PFCR

- 항목별 비중: 각 100

- 정렬 방식: 4개 모두 ‘낮은 순서’로 정렬

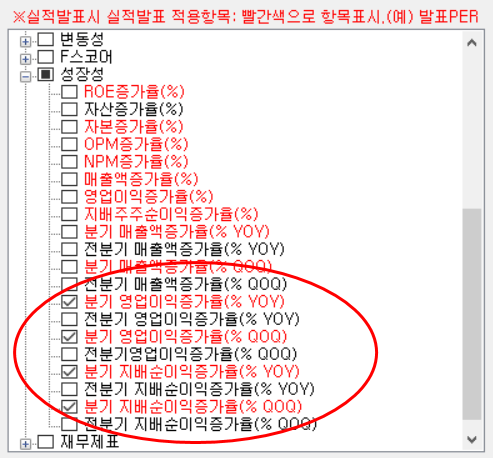

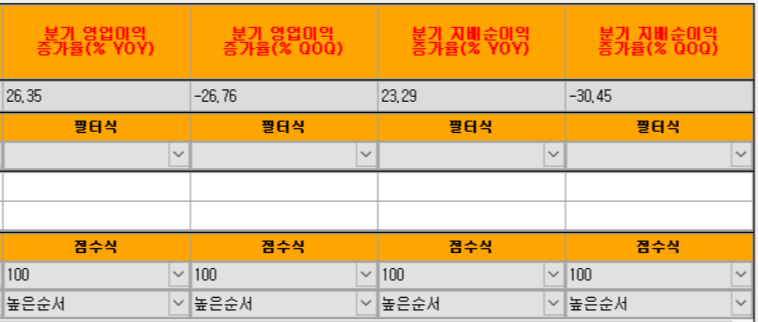

③ 성장지표

- 사용 지표: 분기 영업이익증가율(YoY, QoQ), 분기 지배순이익증가율(YoY, QoQ)

- 항목별 비중: 100%

- 정렬 방식: 4개 모두 ‘높은 순서’로 정렬

④ ‘백테스트’ 버튼 누르기

⑤ 결과 확인

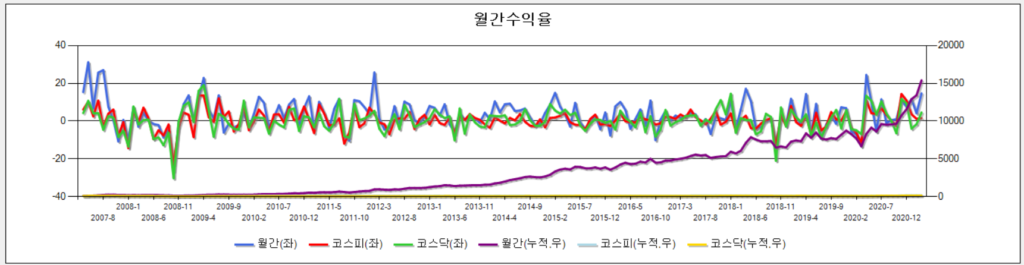

결과 그래프에서는 연평균 수익률, MDD(Maximum Draw Down, 최대낙폭)등을 확인할 수 있습니다.