아이굿 님의 기본 정보

- 닉네임: 아이굿

- 만 나이: 31세

- 하는 일: 중견기업 광고영업 / 영업팀 / 4년 차 / 파트장

- 연 소득(세전): 4,300만 원

- 월평균 실수령액: 328만 원

- 거주형태: 본가 거주

아이굿 님의 현재 자산 구성

- 예·적금: CMA 3,000만 원

- 연금: 55만 원

- 투자: 국내 주식 282만 원, 해외 주식 716만 원

아이굿 님의 돈 관리 방법

- 월급 관리: 월급이 들어오면 목적별로 분배해서 돈을 관리합니다. 예·적금은 125만 원, 투자는 68만 원(국내 주식 30만 원/ 해외주식 33만 원/ 연금저축 5만 원) 정도고, 고정 지출은 57만 원, 변동 지출은 평균 40만 원 정도예요.

- 자산 불리기: 저축(결혼자금), 해외펀드, 주식, 연금 저축, 청약, 비상금으로 나누어서 관리하고 있습니다. 올해는 작년보다 결혼자금 저축을 줄이고 주식 저축을 늘렸어요.

아이굿 님의 포트폴리오 고민

- 결혼저축 3,000만 원 목표를 작년에 달성한 뒤에 다른 목표를 세우지 못했어요.

- 3년 간의 돈 관리에 대한 객관적인 의견을 받고 앞으로 돈 관리의 방향성을 잡고 싶어요.

📑 전문가의 포트폴리오 솔루션 by 쿼터백

✍️ 솔루션 맛보기

- 높은 저축률과 계획적인 배분에 박수를 보내드립니다.

- 연금저축은 납입 한도를 채우는 것이 좋고, 투자원금과 수익률을 나눠서 관리해보세요.

- 예·적금과 투자의 목표 비중을 정하고 이에 맞게 월별 목표 금액을 수정해보세요.

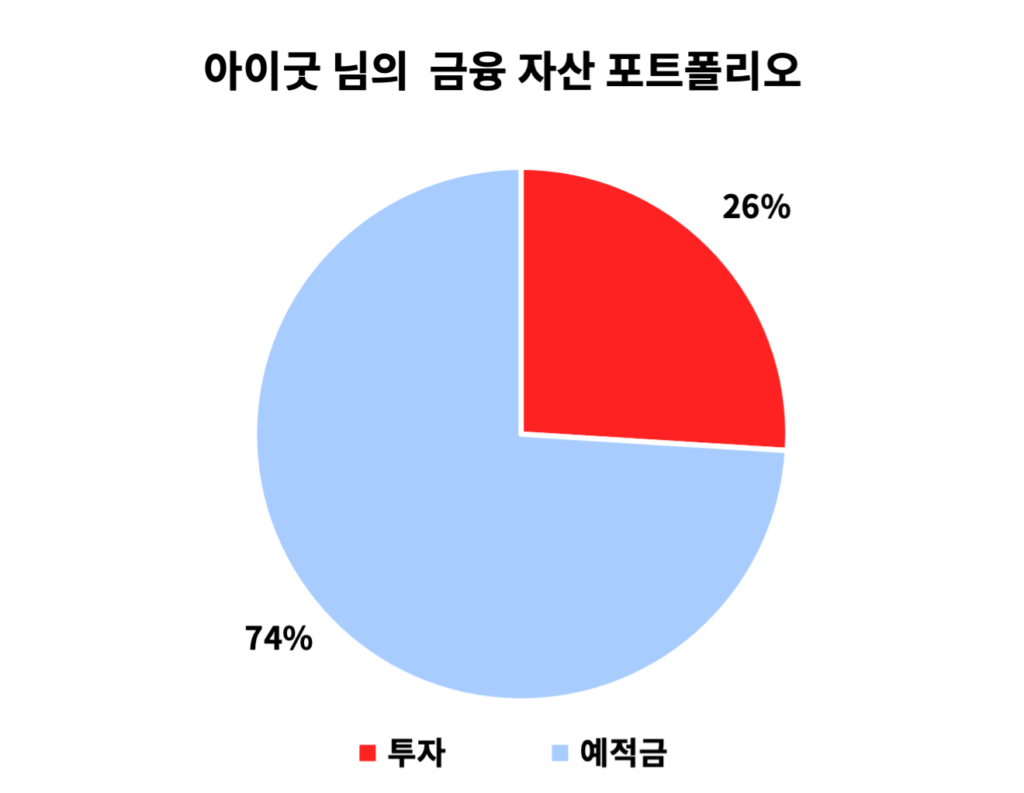

우선 아이굿 님의 금융 자산 포트폴리오를 함께 살펴볼게요.

아이굿 님의 금융 자산은 결혼자금을 위한 저축이 1차 재무 목표였기 때문에 예·적금 비중(74%)이 투자 비중(26%)보다 큽니다.

작년 저축률은 56%, 올해는 40%에 이르는데요, 높은 저축률을 유지하여 자산을 형성하고 계신 아이굿 님께 박수를 보내드립니다.

주식에 집중한

투자 포트폴리오

연금저축계좌는 주식형으로 가입하신 것으로 보이네요. 아이굿 님의 투자 포트폴리오는 100% 주식으로 구성돼 있는데, 국내주식뿐만 아니라 글로벌·미국·중국 펀드를 통해 해외 주식에 60% 이상 투자한다는 점에서 아주 바람직해요.

탄탄한 저축 습관!

연금은 납입 한도 채우기

Before: 매월 꾸준히 저축과 연금을 넣어왔어요.

After: 이제부터 30년의 큰 그림을 그린 후 수익률과 원금을 나눠서 관리해보세요!

아이굿 님은 매월 예·적금과 연금을 꾸준히 넣어오셨고 결혼자금 마련이라는 단기 목표도 달성했습니다. 자산관리의 토대인 저축과 돈 모으기 습관이 탄탄히 자리 잡은 상태예요.

우선, 연금은 지금처럼 꾸준히 넣으면서 납입 한도를 채우는 건 권해드린다는 점을 짚고 넘어갈게요.

수익률과 원금을

나눠서 관리해보세요

이제 다음 단계로, 은퇴 시기까지의 장기 자산 증가를 그려본 후, 5년 단위로 달성 여부를 점검할 것을 추천드려요.

지금까지는 ‘저금’을 통해서 원금을 얼마나 모을 것인가에 집중했다면, 이제는 원금과 수익을 분리하여 주기적으로 성과를 점검하는 거예요.

30년 후

투자자산은?

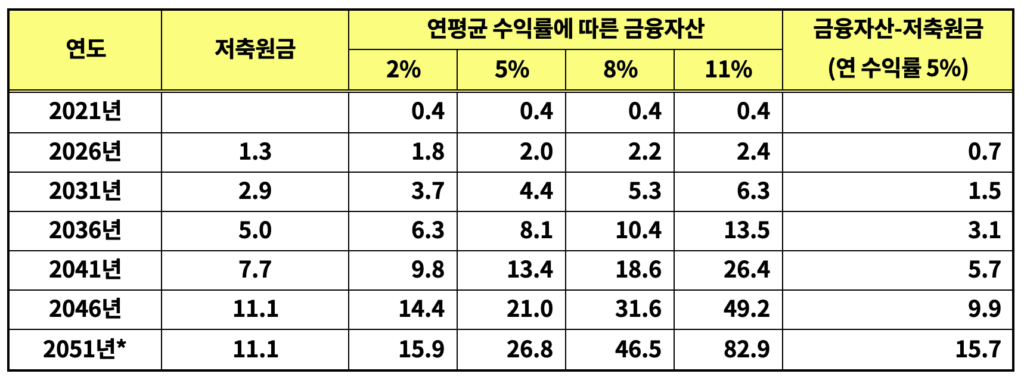

표 1. 연평균 수익률에 따른 5년 단위 금융 자산 전망(단위: 억 원)

참고: 2021년 월 저축액 193만 원과 매년 저축액 5% 증가 가정, *2046년 은퇴 및 2047년~2051년 저축 원금이 0인 것으로 가정

위의 표에서는 2021년 말일 기준 4천만 원의 금융 자산을 쌓은 상황에서, ① 해마다 저축액을 5%씩 늘리고, ② 2046년에 은퇴하며, ③ 2051년까지 계획적인 자산관리를 실행하는 경우를 가정해 보았어요.

연평균 수익률에 따라 30년 후 금융 자산은 최소 16억 원에서 80억 원 이상으로 증가할 수 있어요. 게다가 저축을 늘려 더 많은 투자 원금을 넣는다면 미래 금융 자산은 더 빠르게 증가할 거예요.

큰 계획을 세우고

세부 사항을 정해보세요

Before: 새로운 투자 목표를 세우고 싶어요.

After: ‘계획성 있는 관리’를 목표로 금융 자산 내 예·적금과 투자금의 비중을 설정해보세요.

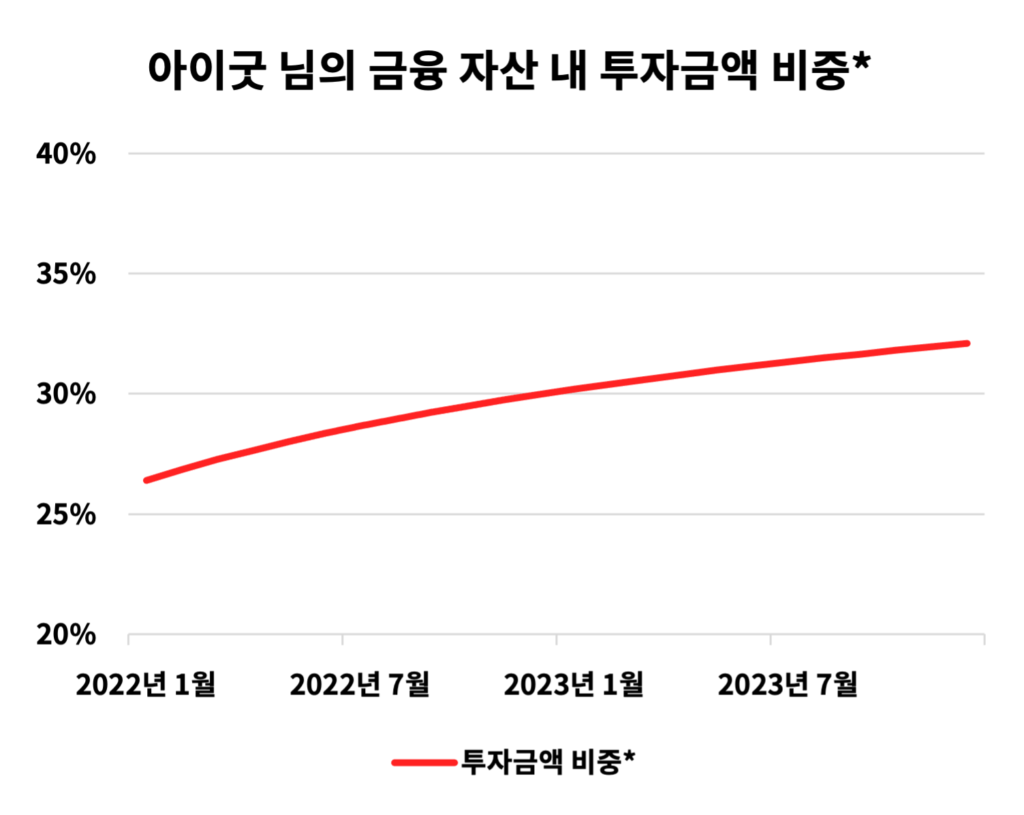

현재 아이굿 님께서는 매월 125만 원을 예·적금에, 68만 원을 투자에 배분하고 있습니다.

- 투자 금액에서는 연 5%의 수익이

- 예금에서는 연 1%의 이자가 발생한다고 가정할 때,

- 예·적금 74%, 투자 26%의 금융 자산별 비중은 2023년 말 예·적금 68%, 투자 32%로 바뀝니다.

자료: 쿼터백

내후년에 예·적금 68%, 투자 32%의 자산 비중으로 만들겠다고 의도했다면, 현재의 월별 저축 및 투자 배분액은 적절하다고 볼 수 있어요.

하지만 생각보다 투자 자산 비중이 올라가는 속도가 느리다고 느껴진다면, 매월 투자에 배분하는 금액을 늘려야 합니다.

표 1과 같이 연평균 수익률을 구하려면

- 금융 자산 내 예·적금 비중과 투자금 비중을 먼저 결정하고,

- 예·적금 이자율(예 1%)과 투자금으로부터의 목표 수익률(예 7%)을 설정한 후

- 자산별 목표 비중과 이자 및 수익률을 곱하면 매년 목표로 하는 수익률을 산출하면 돼요.

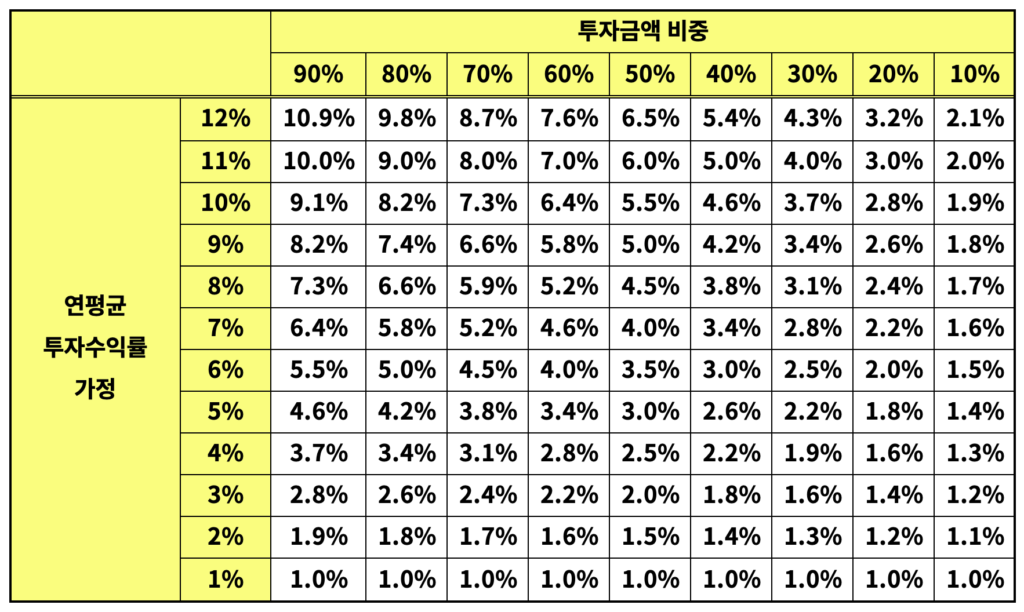

표 2. 금융 자산 내 투자금액 비중과 연평균 ‘투자수익률’ 가정에 따른 연간 목표 수익률 표

자료: 쿼터백

위 표는 예·적금 이자율을 1%로 가정한 상황이에요. 금융 자산 내 투자금액 비중을 50%, 투자 자산의 연 평균 투자수익률을 7%로 설정한다면 이를 가중평균한 전체 금융 자산의 연간 기대 수익률은 4%가 됩니다.

이런 방식으로 자산 내에서 예·적금 vs. 투자 비중과 각 자산의 목표 수익률을 결정하는 것이 ‘계획적인 투자’에 매우 중요하답니다.

‘어떤 주식을 고를지’, 혹은 ‘어느 증권사나 은행 계좌를 이용할지’는 그 이후에 차근차근 해나가면 돼요.

아이굿 님을 위한 솔루션

오늘은 아이굿 님의 자산관리에 있어서 목표를 다시 세우는 데에 필요한 조언을 정리해보았습니다.

- 5년 주기의 자산 성장 목표를 그려보기

- 목표와 현황을 주기적으로 점검하기

- 금융 자산 내에서 예·적금과 투자금의 목표 비중과 수익률을 결정하기

이렇게 3단계로 요약해볼 수 있어요.

3단계까지 새로운 목표를 세워보신 후에는,

- 투자 자산 내에서 주식 비중을 얼마로 설정할 지

- 전문가들은 어떻게 자산배분을 하는지

등의 내용을 다룬 지난 머니레터를 참고하는 걸 권해드려요.

📌 이 글은 경제적 대가 없이 쿼터백과 협업으로 제작됐습니다.